Crise Econômica Mundial

Moderador: Conselho de Moderação

- Tigershark

- Sênior

- Mensagens: 4098

- Registrado em: Seg Jul 09, 2007 3:39 pm

- Localização: Rio de Janeiro - Brasil

- Agradeceu: 2 vezes

- Agradeceram: 1 vez

Crise Econômica Mundial

AFP

LONDRES:

Banco da Inglaterra anuncia injeção de US$ 99 bilhões para ajudar bancos

O Banco da Inglaterra (BoE) anunciou nesta segunda-feira uma injeção de 50 bilhões de libras (60 bilhões de euros, US$ 99 bilhões) no mercado de créditos, que permitirá às instituições bancárias trocar empréstimos imobiliários por obrigações do Estado, em uma medida que visa a combater a crise do mercado de créditos, na maior medida adotada pelo Reino Unido para restaurar a confiança e aliviar os efeitos da crise.

LONDRES:

Banco da Inglaterra anuncia injeção de US$ 99 bilhões para ajudar bancos

O Banco da Inglaterra (BoE) anunciou nesta segunda-feira uma injeção de 50 bilhões de libras (60 bilhões de euros, US$ 99 bilhões) no mercado de créditos, que permitirá às instituições bancárias trocar empréstimos imobiliários por obrigações do Estado, em uma medida que visa a combater a crise do mercado de créditos, na maior medida adotada pelo Reino Unido para restaurar a confiança e aliviar os efeitos da crise.

- P44

- Sênior

- Mensagens: 56173

- Registrado em: Ter Dez 07, 2004 6:34 am

- Localização: O raio que vos parta

- Agradeceu: 3023 vezes

- Agradeceram: 2722 vezes

Re: Crise Econômica Mundial

Conference Board diz

Zona Euro está a entrar em recessão e os EUA estão estagnados

O Conference Board cnsidera que a economia da Zona Euro está a cair em recessão e que os EUA estão a "estagnar" , aumentando as probabilidades dos bancos centrais reduzirem as taxas de juro de referência.

--------------------------------------------------------------------------------

Lara Rosa

O Conference Board considera que a economia da Zona Euro está a cair em recessão e que os EUA estão a “estagnar”, aumentando as probabilidades dos bancos centrais reduzirem as taxas de juro de referência.

“Este é um período de muitos ajustamento, que vão de sector a sector, e isso vai manter a taxa de crescimento dos EUA baixa, entre os 1 e os 2%” nos próximos tempos, afirmou Gail Fosler, presidente do Conference Board, numa conferência em Singapura, de acordo com a Bloomberg.

Fosler acrescentou que esta situação não se verifica só na maior economia do mundo uma vez que “a Europa está um pouco mais em perigo.”

Os sinais de abrandamento na Zona Euro foram referidos por Jean-Claude Trichet, presidente do Banco Central Europeu (BCE), que reviu em baixa o crescimento da região tanto para este ano, como para 2009.

Os receios de recessão económica já se fazem sentir na moeda única da Zona Euro que tocou hoje em mínimos de Outubro do ano passado, face à divisa norte-americana.

Já quanto à economia dos EUA, Michael Buchanan, economista chefe da Goldman Sachs, referiu que espera que “a economia abrande significativamente nos próximos trimestres”.

O economista acrescentou que “o crescimento do consumo nos EUA está a cair muito fortemente.”

Perante estes sinais, os bancos centrais começam a ficar sem margem para continuar sem baixar a taxa de juro de referência, uma vez que será necessário estimular a economia.

Folster, referiu ainda que os riscos de crescimento económico, estão a intensificar-se a nível global. Além da Zona Euro e dos EUA, o presidente do Conference Board, mencionou também o desempenho económico da Austrália, que está a abrandar, e da China, que está a ver os sinais mais profundos de abrandamento dos últimos dez anos.

jornal de negócios, 6-9-2008

*Turn on the news and eat their lies*

- delmar

- Sênior

- Mensagens: 5326

- Registrado em: Qui Jun 16, 2005 10:24 pm

- Localização: porto alegre

- Agradeceu: 222 vezes

- Agradeceram: 532 vezes

Re: Crise Econômica Mundial

Os comentários por aqui são de uma recessão na zona do Euro. Ao menos é o que tenho ouvido nos debates entre economistas brasileiros. Segundo eles o crescimento de economia européia será pífio nos próximos anos. No último debate foi muito criticada a Inglaterra, a "pérfida Albion" por ter uma participação maior na ciranda finânceira, e a Espanha. Os "pérfidos espanhois" por estarem muito atrelados à especulação imobiliária.

A recessão será lenta, gradual e segura. Também será longa. Isto vai atingir todos os países do mundo, alguns mais outros menos. Quem vai sofrer mais? Os imigrantes ilegais e até legais (Quem está em terra extranha é o último que come e o primeiro que apanha) da Europa.

saudações

A recessão será lenta, gradual e segura. Também será longa. Isto vai atingir todos os países do mundo, alguns mais outros menos. Quem vai sofrer mais? Os imigrantes ilegais e até legais (Quem está em terra extranha é o último que come e o primeiro que apanha) da Europa.

saudações

Todas coisas que nós ouvimos são uma opinião, não um fato. Todas coisas que nós vemos são uma perspectiva, não a verdade. by Marco Aurélio, imperador romano.

- cesarw

- Avançado

- Mensagens: 617

- Registrado em: Ter Mai 30, 2006 11:32 pm

- Localização: Rio de Janeiro-RJ

- Agradeceu: 2 vezes

- Agradeceram: 3 vezes

Re: Crise Econômica Mundial

Com a já prenunciada estagnação da economia chinesa. Parece que só sobrará o Brasil a crescer paulatinamente.

No entanto acredito que essa parada é essencial. Continuado o ritmo anterior, acho que teríamos um sério abalo na estrutura do globo, a começar por uma grave crise energética mundial. É preciso essa sacudida pra repensar caminhos.

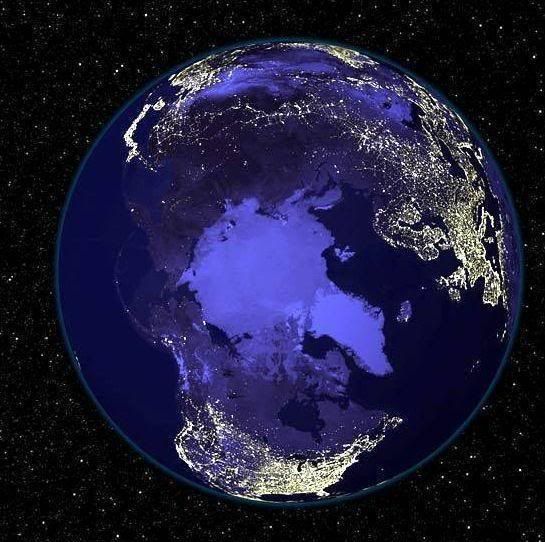

Quadro com o consumo de energia:

Norte

África

Oceania

Ásia

Europa

América Norte/Central

No entanto acredito que essa parada é essencial. Continuado o ritmo anterior, acho que teríamos um sério abalo na estrutura do globo, a começar por uma grave crise energética mundial. É preciso essa sacudida pra repensar caminhos.

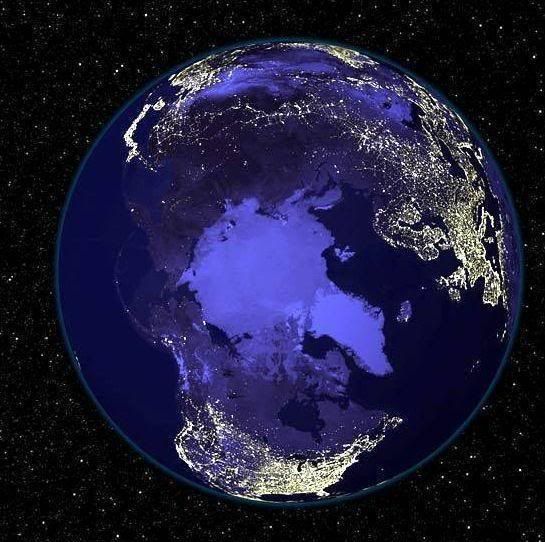

Quadro com o consumo de energia:

Norte

África

Oceania

Ásia

Europa

América Norte/Central

"A guerra, a princípio, é a esperança de q a gente vai se dar bem; em seguida, é a expectativa de q o outro vai se ferrar; depois, a satisfação de ver q o outro não se deu bem; e finalmente, a surpresa de ver q todo mundo se ferrou!"

KK

KK

-

PRick

Re: Crise Econômica Mundial

Pois é,

País de terceiro mundo é fogo, quebra de banco, socorro financeiro para bancos não quebrarem, recessão, etc.. Eu já vi esse filme antes, os EUA parecem o Brasil a 19 anos atrás!!!!

[ ]´s

País de terceiro mundo é fogo, quebra de banco, socorro financeiro para bancos não quebrarem, recessão, etc.. Eu já vi esse filme antes, os EUA parecem o Brasil a 19 anos atrás!!!!

[ ]´s

Bovespa opera sob impacto da quebra do Lehman e chega a cair mais de 5%

15/09 - 07:32 , atualizada às 12:57 15/09 - Agência Estado

As turbulências no setor bancário dos EUA, especialmente a concordata do Lehman Brothers, derrubaram os mercados asiáticos e europeus. No Brasil, a Bovespa, já na abertura, absorvia o impacto da falência e caía 5,16%. Por volta de 12h45, recuava 4,67%, operando aos 49.944 pontos. O dólar subia 1,46%, cotado a R$ 1,807.

Acordo OrtográficoAs notícias de que o banco de investimentos Lehman Brothers pretende pedir concordata para proteger seus ativos, a compra do Merrill Lynch, terceiro maior banco de investimentos norte-americano, pelo Bank of America e uma possível reestruturação no American International Group, que pediu ajuda do Federal Reserve, tiveram peso preponderante.

A expectativa agora é pela reação nas principais bolsas regionais, pois no Japão, Hong Kong, China e Coréia do Sul o mercado esteve fechado hoje por ser feriado.

Europa

As bolsas européias registravam, ao meio-dia do horário local, fortes perdas de 4% a 5%. O principal índice da bolsa de Londres, o FTSE 100, caía 5%. O índice CAC 40 de Paris perdia 4,37% e o Dax de Frankfurt retrocedia 4%.

Japão

As autoridades financeiras do Japão ordenaram nesta segunda-feira a retenção de alguns ativos financeiros do banco americano de investimentos Lehman Brothers no arquipélago, que vai anunciar falência nesta segunda-feira.

"Considerando a atual situação do Lehman Brothers Holdings, a Agência de Serviços Financeiros deu diretrizes ao Lehman Brothers Japan e ordenou, sobretudo, que conserve ativos no Japão", afirma a agência em um comunicado.

Asiáticas

A Bolsa de Taipé, em Taiwan, atingiu a menor pontuação em quase três anos. Com fraco volume de negociações, o índice Taiwan Weighted perdeu 4,1% e encerrou aos 6.052,45 pontos, o pior fechamento desde 17 de novembro de 2005. A Bolsa de Manila, nas Filipinas, apresentou a maior perda porcentual diária em quase oito meses. Com moderado volume de negociações, o índice PSE Composto recuou 4,2% e terminou aos 2.536,16 pontos. A Bolsa de Sydney, na Austrália, fechou na pior pontuação em seis semanas. O índice S&P/ASX 200 perdeu 1,8% e encerrou aos 4.817,7 pontos.

A Bolsa de Cingapura teve baixa com pressão de vendas por conta do fechamento dos principais mercados asiáticas. O índice Strait Times caiu 3,3% e fechou aos 2.486,55 pontos.

Na Indonésia, o mercado teve forte baixa pela quinta sessão consecutiva. O índice composto da Bolsa de Jacarta tombou 4,7% e fechou aos 1.719,25 pontos. Além dos abalos no sistema financeiro americano, contribuíram para as vendas temores de que a contínua desvalorização da moeda force o banco central a elevar os juros.

Na Tailândia, o índice SET da Bolsa de Bangcoc recuou 1,8% e fechou aos 642,39 pontos, devido às quedas em papéis de bancos e empresas de energia. O índice composto de cem blue chips da Bolsa de Kuala Lumpur, na Malásia, perdeu 1,2% e fechou aos 1.031,63 pontos, com vendas dos papéis preferidos dos estrangeiros. Ações de companhias agrícolas tiveram as piores baixas devido aos declínios nos preços do óleo de palma.

- Bourne

- Sênior

- Mensagens: 21086

- Registrado em: Dom Nov 04, 2007 11:23 pm

- Localização: Campina Grande do Sul

- Agradeceu: 3 vezes

- Agradeceram: 21 vezes

Re: Crise Econômica Mundial

Sinais das mudanças estruturais do sistema capitalista moderno e do fim do ciclo de acumulação norte-americano. Não sei se ![Gargalhada [003]](./images/smilies/003.gif)

![Gargalhada [003]](./images/smilies/003.gif)

![Gargalhada [003]](./images/smilies/003.gif)

![Gargalhada [003]](./images/smilies/003.gif) ou

ou

Lehman, 2º maior acionista, pede concordata

Fonte:http://ultimosegundo.ig.com.br/paginas/ ... 301_1.html

O Lehman Brothers, segundo maior acionista da F-1, anunciou que vai pedir concordata nesta segunda-feira (15) em Nova York após incorrer em perdas bilionárias em decorrência da crise financeira global.

A instituição de Nova York detém 16,8% das ações da categoria, apenas atrás do grupo holandês CVC, que tem 70%. O outro banco que faz parte da receita da F-1 é o JP Morgan. O Lehman é o quarto maior banco de investimento dos EUA.

O Lehman Brothers já registrou perdas de US$ 7 bilhões em conexão com valores hipotecários, e o preço de suas ações caiu 95% no ano passado. O banco afirmou que pretende apelar para o capítulo 11 da lei de falências dos EUA, que dá mais tempo a uma companhia para se reorganizar e estabelecer um plano de pagamento de credores ao longo do tempo.

Lehman, 2º maior acionista, pede concordata

Fonte:http://ultimosegundo.ig.com.br/paginas/ ... 301_1.html

O Lehman Brothers, segundo maior acionista da F-1, anunciou que vai pedir concordata nesta segunda-feira (15) em Nova York após incorrer em perdas bilionárias em decorrência da crise financeira global.

A instituição de Nova York detém 16,8% das ações da categoria, apenas atrás do grupo holandês CVC, que tem 70%. O outro banco que faz parte da receita da F-1 é o JP Morgan. O Lehman é o quarto maior banco de investimento dos EUA.

O Lehman Brothers já registrou perdas de US$ 7 bilhões em conexão com valores hipotecários, e o preço de suas ações caiu 95% no ano passado. O banco afirmou que pretende apelar para o capítulo 11 da lei de falências dos EUA, que dá mais tempo a uma companhia para se reorganizar e estabelecer um plano de pagamento de credores ao longo do tempo.

- Wolfgang

- Sênior

- Mensagens: 7809

- Registrado em: Seg Nov 27, 2006 8:07 pm

- Agradeceu: 5 vezes

- Agradeceram: 45 vezes

Re: Crise Econômica Mundial

Putz, o pior é que eu tenho uma viagem marcada para Novembro e vou pela Alitalia, que parece que anda muito mal das asas... Se quebrar, tomo mais uma rasteira... Espero que repassem os passageiros a outra companhia...

- Túlio

- Site Admin

- Mensagens: 63137

- Registrado em: Sáb Jul 02, 2005 9:23 pm

- Localização: Tramandaí, RS, Brasil

- Agradeceu: 6904 vezes

- Agradeceram: 7185 vezes

- Contato:

Re: Crise Econômica Mundial

Lehman foi-se; Merrill Lynch engolido; AIG em vias de marchar… Quem vem a seguir?

A carreta dos condenados rola ao amanhecer

por Mike Whitney

O Bank of America está a comprar a Merrill Lynch por US$45 mil milhões, o AIG precisa de uma salvação de emergência de US$40 mil milhões do Tio Sam a fim de continuar a flutuar, e a Lehman Bros está acabada. Uau! O mundo financeiro foi virado de pernas para o ar da noite para o dia. Pela frente está um dia duro no pregão das bolsas.

As notícias do massacre de domingo na Wall Street puseram as bolsas estrangeiras num desfalecimento profundo. As acções ruíram na Ásia e caíram mais de 4 por cento na Europa. O dólar está constantemente a perder terreno para o euro e o ouro está em ascensão. A questão não é se o índice Dow cairá, mas "quanto" e que efeito terá isso sobre instituições financeiras cada vez mais frágeis.

A Lehman Brothers, o cavalo de batalha da Wall Street com 158 anos de idade, anunciou domingo que solicitará a bancarrota depois de haverem fracassado os planos de resgate por não ter encontrado um comprador. Temores de contágio do crédito e de uma recessão global voltaram à superfície e tornaram-se mais generalizados. O fracasso do Lehman sugere que os outros gigantes da Wall Street estarão logo a seguir o mesmo caminho rumo à extinção. O economista Nouriel Roubini coloca isto assim:

"Todos os correctores independentes estão em vias de desaparecer. Em Março foi o Bear Stearns. Esta noite foi o Lehman e a Merril Lynch. O Morgan Stanley e o Goldman Sachs teriam de encontrar um comprador amanhã. O modelo de negócio dos correctores está fundamentalmente defeituoso. Eles não podem sobreviver".

Roubini pode estar certo. A coisa divertida do capitalismo é que você precisa de capital para jogar. Quando as arcas do banco estão cheias de nada excepto mortgage-backed securities (MBS) sem valor e títulos lixo super-valorizados, tudo vai para a falência rapidamente. Este parece ser o caso do Lehman Bros., o centenário cavalo de batalha da Wall Street que se juntou à longa procissão de estabelecimentos bancários submersos agora empurrados para o abismo. O Lehman teve um grande êxito durante os tempos de boom quando tudo o que era preciso para fazer montanhas de dinheiro era uma inundação previsível de crédito com juros baixos do Fed e uma agência de classificações acomodatícia que carimbasse toda a imunda piscina de hipotecas titularizadas com um grande Triplo A antes de apregoá-la a algum investidor crédulo em Shangai ou Heidelberg.

Os trabalhos do Lehman não são muito diferentes dos de quaisquer outros na fraternidade bancária. O problema é que todo o sistema está sub-capitalizado e super-alavancado. Quando o Bear Stearns foi abaixo no ano passado, ele estava alavancado num rácio de 26 para 2. Quando o Hedgie Carlyle Capital explodiu, estava alavancado a 32 para 1. E quando a Fannie e o Freddie foram finalmente tomados pelo Tesouro dos EUA, os dos mamutes estavam alavancados a 80 para 1, o que significa dizer que eles tinham um dólar de capital para cada US$80 que haviam tomado emprestado. Eles teriam continuado pelo mesmo caminho errático – comprar hipotecas tóxicas e MBSs de pessoas que não tinham possibilidade de alguma vez reembolsar os seus empréstimos – se não tivessem sido tomados no "conservatorship" federal, o que é um meio imaginativo de dizer que estavam insolventes. O secretário do Tesouro Henry Paulson insensatamente conectou uma mangueira de dinheiro com diâmetro de 15 cm das entranhas do Tesouro às agências da Fannie de modo a que os dois gigantes pudessem continuar a cambalear a expensas do contribuinte sem se importar com o facto de que o modelo de negócio da titularização fracassou completamente e os investidores estrangeiros – incluindo a China – já começaram a diminuir as suas compras de dívida GSE. Isto não é assunto para risos. Os US$700 mil milhões do défice de transacções correntes dos EUA são financiados através de investidores estrangeiros que estão a ficar cada vez mais aterrorizados acerca do afundamento da moeda num sistema que, o tempo todo, parece mais um pôquer de casino. Aqui está um recorte do China Daily de sexta-feira:

"A China, que possui um quinto das suas reservas de divisas em dívida da Fannie Mae e do Freddie Mac, podem cortar a porção mantida em dólares dos EUA, segundo o China International Capital Corp (CICC), um dos maiores bancos de investimento do país.

"A crise fez os responsáveis chineses perceberem que é uma má ideia colocarem todos os seus ovos num cabaz, escreveu o economista chefe do CICC, Ha Jiming. 'Isto provavelmente conduzirá a maior diversificação nos investimentos em reservas de divisas estrangeiras'. A China possuía US$447,5 mil milhões de títulos de agências dos EUA em Junho de 2008, segundo cálculos do CICC utilizando dados divulgados pelo Tesouro dos EUA. Ela provavelmente reduzirá a porção das reservas em activos dolarizados dos actuais 60 por cento comprando mais activos não dolarizados, disse ele" (China Daily)

Naturalmente, os investidores e bancos centrais estrangeiros restringirão suas compras de títulos e bilhetes do Tesouro dos EUA até que haja alguma indicação de que os mercados estado-unidenses estabilizaram e serão capazes de aguentar os ferozes ventos adversos do maior crash habitacional da história, um mercado de títulos corporativos congelado, um sistema bancário paralisado, e uma procura do consumidor em declínio constante. Mas os americanos ainda parecem despreocupadamente inconscientes do que tudo isto significa para o futuro do país. Ao invés disso eles saboreiam cada nova bisbilhotice acerca da Bíblia pulsante, a governadora caçadora de ursos do Alasca que quer trazer o país de volta ao far west ao invés de aprender acerca da tempestade de fogo que assola os mercados financeiros.

Quando as compras líquidas estrangeiros de activos financeiros dos EUA começam a arrefecer, o jogo está acabado. O Fed será forçado a elevar taxas de juro para atrair capital estrangeiro, as quais colocarão uma pressão declinante sobre a economia e acelerarão o crash habitacional. A decisão de Paulson de proporcionar capital ilimitado à Fannie e ao Freddie amontoará cada vez mais dívida em cima do dólar gaguejante e dos US Treasuries. É o equivalente a amarrar a moeda verde a uma bigorna e lançá-la borda fora. As tentativas de Paulson de protelar uma crise bancária sistémica assegura que o governo federal passará por uma crise de financiamento sem precedentes em algum momento no futuro próximo. Haverá impostos mais elevados para a espancada classe média e taxas de juros mais altas para os negócios e os consumidores. Isto disparará uma desaceleração económica prolongada e um crescimento mais fraco. O crédito ficará mais restrito, bancos incumprirão, o desemprego aumentará e o PIB murchará. Um loop de retroalimentação negativa desenvolver-se-á a partir do vacilante sistema financeiro para a economia real; um círculo viciosa acabando em despedimentos maciços, enfraquecimento da procura, queda dos preços das acções, e confiança do consumidor em retrocesso. Bem vindo à Sopa da cozinha EUA.

Actualmente, Paulson e o chefe do Fed de Nova York, Timothy Geithner, estão a pressionar as elites banqueiras da Wall Street para se organizarem a fim de pagar dinheiro suficiente para a compra dos activos imobiliários desvalorizados do Lehman. A proposta do Fed é semelhante ao resgate de Greenspan do Long-Term Management LP (LTCM) que enervou os mercados financeiros no fim da década de 1990. Paulson assinalou que NÃO haverá salvamento semelhante ao Bear Stearns quando o Fed comprou US$29 mil milhões em activos relacionados com hipotecas. O Fed está espremido, tendo já comprometido a metade do seu balanço – aproximadamente US$500 mil milhões – em retomadas de posse através dos seus "leilões", os quais recentemente dispararam para as alturas recordes de US$19 mil milhões por semana durante as últimas três semanas. A crise está a aprofundar-se dia a dia. Analogamente, o Tesouro atrelou seu vagão à Fannie e ao Freddie o que expande a Dívida Nacional em mais US$5,2 milhões de milhões (trillion) e solapa gravemente a "plena confiança e o crédito" dos EUA neste processo. Ter em mente que a maior fonte do poder americano é o seu acesso a capital barato através do contribuinte. Paulson agora colocou esta fonte de receita em risco ao nacionalizar a indústria habitacional e sobrecarregar o contribuinte com (potencialmente) astronómicas obrigações futuras, embora ele saiba perfeitamente que o mercado poderia afundar mais 15 ou 20 por cento antes do fim de 2010. A imprudência de Paulson condenou o país a anos de grandes esforços.

Na tarde de domingo, nenhum acordo chegou a ser efectuado para comprar o Lehman Bros. e parecia que o banco estava destinado à bancarrota. A Wall Street preparou-se para o pior. Nouriel Roubini emitiu uma avaliação particularmente implacável no seu post mais recente no blog Global EconoMonitor:

"Agora é claro que estamos outra vez – como estávamos em meados de Março no momento do colapso do Bear Stearns – a uma curtíssima distância de uma corrida generalizada à maior parte do sistema bancário sombra, especialmente os outros grandes correctores independentes (Lehman, Merrill Lynch, Morgan Stanley, Goldman Sachs). Se o Lehman não encontrar um comprador no fim de semana e as outras contrapartes do Lehman retirarem as suas linhas de crédito na segunda-feira, você terá não só um colapso do Lehman como também o princípio de uma corrida aos outros correctores independentes... Esta corrida então conduziria a um colapso sistémico maciço do sistema financeiro. Esta é a razão porque na sexta-feira, e outra vez hoje, o Fed convocou os cabeças de todas as principais firmas da Wall Street (Lehman, Merrill Lynch, Morgan Stanley, Goldman Sachs) a fim de convencê-los a não puxar a tomada do Lehman e manter a exposição ao risco junto a este corrector na agonia".

Os bancos gigantes de investimento estão inescapavelmente armadilhados numa rede de contratos derivativos complexos e não regulados os quais – sob certas condições – poderiam ameaçar todo arranha-céu financeiro em Manhattan.

Uma porção apreciável da dívida do Lehman a longo prazo, de US$128 mil milhões, provavelmente será despejada num "banco mau" o qual ficará com os seus tóxicos activos apoiados por hipotecas e será financiado pelo Tesouro ou os demais bancos da Wall Street. Os bons activos podem então ser separados e vendidos tanto para o Bank of America como para o Barclays, os dois compradores em perspectiva. Desta forma, segundo a Forbes, "o banco mau seria mantido a flutuar enquanto os seus activos podiam ser despachados ao longo de um período de tempo de um modo que não abalasse o sistema financeiro mais do que já está".

Alguma variação da "solução Forbes" provavelmente será executada, mas, sejamos claros, isto realmente não é solução. É apenas um meio de comprar tempo rolando a dívida para esvaziar as feias consequências de contabilizar perdas maciças. Por outras palavras, é mais barato manter capital a queimar para suportar activos moribundos do que assumir a perda e efectuar um esforço genuíno para reestruturar o sistema disfuncional. Eis aqui como Paul Volcker, o antigo chefe do Fed, resumiu isto há duas semanas:

"Este brilhante novo sistema, esta prática nos Estados Unidos, esta prática no Reino Unidos e alhures, arruinou-se. O crescimento da economia nesta década será o mais lento de qualquer década desde a Grande Depressão, exactamente em meio a todas esta inovação financeira. O actual sistema financeiro é disfuncional. Isto é uma forma polida de dizer que ele fracassou".

A titularização fracassou. Os cortes nas taxas dos fundos do Fed fracassaram. Os dispositivos de leilão – TAF, PDCF e TSLF – fracassaram todos. As operações fora do balanço, a inflação de activos encarecendo a dívida, a contabilidade estilo Enron, os SIVs, os CP, MBS, CDOs, também fracassaram. As subprimes, as piggybacks, a opção-ARMs, as Alt-As fracassaram todas. As finanças estruturadas fracassaram. O sistema não funcionou, não pode funcionar. Está construído sobre a suposição equivocada de que o capitalismo pode prosperar sem capital; de que um dólar pode ser infinitamente ampliado por complexos instrumentos de dívida e mega-alavancamentos para gerar riqueza real e manter as rodas das finanças e da indústria a andar. Isto não pode ser feito. O sistema está submerso. O economista e escritor Henry Liu coloca isto assim:

"Mas esta abordagem é preferida por aqueles que têm autoridade, aprisionados na armadilha do auto-engano acerca de o capitalismo com mercado não regulamentado ser ainda fundamentalmente sadio. Eles tentam acalmar os mercados asseverando que a confusão actual é meramente um gargalo menor de liquidez que pode ser manuseado pelo banco central com a libertação de mais liquidez contra o pleno valor facial do colateral com valor em declínio. Não há sinais de qualquer grande estratégia ou plano coerente para salvar o sistema canceroso da auto-destruição estrutural".

Ao invés disso, a pilhagem de um punhado de "inovadores" da Wall Street – bêbados de arrogância e o seu próprio sentido bizarro de direito – empurrou os mercados financeiros para a beira da catástrofe e levou a economia "real" mais vasta rumo a uma penosa retracção. Agora todos pagarão pela cobiça de uns poucos.

Então, o que se segue?

Um artigo no Financial Times fala francamente, mas responsáveis do governo sem dúvida negarão isto até que a eleição presidencial de Novembro esteja ultrapassada.

Do Financial Times:

"O debate sobre se é necessário um veículo estilo RTC (Resolution Trust Corporation) – talvez apenas para circunscrever activos hipotecários em perturbação – também ganhou movimento entre banqueiros centrais no simpósio Jackson Hole patrocinado em Agosto pelo Federal Reserve Bank de Kansas City...

"O problema de que um veículo RTC poderia ajudar a resolver é que há muito poucos compradores para activos hipotecários em perturbação, e poucos investidores agora querem injectar capital fresco nos balanços estilhaçados dos bancos que os possuem. Em resultado disso, bancos tais como o Lehman e o Washington Mutual têm lutado para vender as suas ácidas carteiras de acções, e para arranjar negócios a fim de obter capital fresco. As tomadas da Fannie e do Freddie, as quais virtualmente liquidaram os possuidores de acções preferenciais, também tornaram o acesso dos bancos ao mercado de capital preferencial cada vez mais difícil. Através de uma nova RTC, o governo poderia proporcionar apoio financeiro se necessário em troca de uma participação em lucros potencial quando os activos fossem liquidados".

O que os Feds se recusam a admitir é que já há um plano para tornar o governo um parceiro "accionista" activo de bancos comerciais em vias de fracasso. (Não há maneira de o FDIC poder pagar por todas as perdas projectadas de qualquer forma) Isto dará ao Tesouro dos EUA a autoridade para proporcionar a bancos insolventes bastante capital para saírem dessa trapalhada de alguma forma enquanto os seus activos debilitados são liquidados através do RTC, uma morgue para o agónico lixo apoiado por hipotecas.

Como isto afectará o dólar já anémico é algo que ninguém adivinha. Mas não será bonito.

15/Setembro/2008

O original encontra-se em http://www.counterpunch.org/whitney09152008.html

A carreta dos condenados rola ao amanhecer

por Mike Whitney

O Bank of America está a comprar a Merrill Lynch por US$45 mil milhões, o AIG precisa de uma salvação de emergência de US$40 mil milhões do Tio Sam a fim de continuar a flutuar, e a Lehman Bros está acabada. Uau! O mundo financeiro foi virado de pernas para o ar da noite para o dia. Pela frente está um dia duro no pregão das bolsas.

As notícias do massacre de domingo na Wall Street puseram as bolsas estrangeiras num desfalecimento profundo. As acções ruíram na Ásia e caíram mais de 4 por cento na Europa. O dólar está constantemente a perder terreno para o euro e o ouro está em ascensão. A questão não é se o índice Dow cairá, mas "quanto" e que efeito terá isso sobre instituições financeiras cada vez mais frágeis.

A Lehman Brothers, o cavalo de batalha da Wall Street com 158 anos de idade, anunciou domingo que solicitará a bancarrota depois de haverem fracassado os planos de resgate por não ter encontrado um comprador. Temores de contágio do crédito e de uma recessão global voltaram à superfície e tornaram-se mais generalizados. O fracasso do Lehman sugere que os outros gigantes da Wall Street estarão logo a seguir o mesmo caminho rumo à extinção. O economista Nouriel Roubini coloca isto assim:

"Todos os correctores independentes estão em vias de desaparecer. Em Março foi o Bear Stearns. Esta noite foi o Lehman e a Merril Lynch. O Morgan Stanley e o Goldman Sachs teriam de encontrar um comprador amanhã. O modelo de negócio dos correctores está fundamentalmente defeituoso. Eles não podem sobreviver".

Roubini pode estar certo. A coisa divertida do capitalismo é que você precisa de capital para jogar. Quando as arcas do banco estão cheias de nada excepto mortgage-backed securities (MBS) sem valor e títulos lixo super-valorizados, tudo vai para a falência rapidamente. Este parece ser o caso do Lehman Bros., o centenário cavalo de batalha da Wall Street que se juntou à longa procissão de estabelecimentos bancários submersos agora empurrados para o abismo. O Lehman teve um grande êxito durante os tempos de boom quando tudo o que era preciso para fazer montanhas de dinheiro era uma inundação previsível de crédito com juros baixos do Fed e uma agência de classificações acomodatícia que carimbasse toda a imunda piscina de hipotecas titularizadas com um grande Triplo A antes de apregoá-la a algum investidor crédulo em Shangai ou Heidelberg.

Os trabalhos do Lehman não são muito diferentes dos de quaisquer outros na fraternidade bancária. O problema é que todo o sistema está sub-capitalizado e super-alavancado. Quando o Bear Stearns foi abaixo no ano passado, ele estava alavancado num rácio de 26 para 2. Quando o Hedgie Carlyle Capital explodiu, estava alavancado a 32 para 1. E quando a Fannie e o Freddie foram finalmente tomados pelo Tesouro dos EUA, os dos mamutes estavam alavancados a 80 para 1, o que significa dizer que eles tinham um dólar de capital para cada US$80 que haviam tomado emprestado. Eles teriam continuado pelo mesmo caminho errático – comprar hipotecas tóxicas e MBSs de pessoas que não tinham possibilidade de alguma vez reembolsar os seus empréstimos – se não tivessem sido tomados no "conservatorship" federal, o que é um meio imaginativo de dizer que estavam insolventes. O secretário do Tesouro Henry Paulson insensatamente conectou uma mangueira de dinheiro com diâmetro de 15 cm das entranhas do Tesouro às agências da Fannie de modo a que os dois gigantes pudessem continuar a cambalear a expensas do contribuinte sem se importar com o facto de que o modelo de negócio da titularização fracassou completamente e os investidores estrangeiros – incluindo a China – já começaram a diminuir as suas compras de dívida GSE. Isto não é assunto para risos. Os US$700 mil milhões do défice de transacções correntes dos EUA são financiados através de investidores estrangeiros que estão a ficar cada vez mais aterrorizados acerca do afundamento da moeda num sistema que, o tempo todo, parece mais um pôquer de casino. Aqui está um recorte do China Daily de sexta-feira:

"A China, que possui um quinto das suas reservas de divisas em dívida da Fannie Mae e do Freddie Mac, podem cortar a porção mantida em dólares dos EUA, segundo o China International Capital Corp (CICC), um dos maiores bancos de investimento do país.

"A crise fez os responsáveis chineses perceberem que é uma má ideia colocarem todos os seus ovos num cabaz, escreveu o economista chefe do CICC, Ha Jiming. 'Isto provavelmente conduzirá a maior diversificação nos investimentos em reservas de divisas estrangeiras'. A China possuía US$447,5 mil milhões de títulos de agências dos EUA em Junho de 2008, segundo cálculos do CICC utilizando dados divulgados pelo Tesouro dos EUA. Ela provavelmente reduzirá a porção das reservas em activos dolarizados dos actuais 60 por cento comprando mais activos não dolarizados, disse ele" (China Daily)

Naturalmente, os investidores e bancos centrais estrangeiros restringirão suas compras de títulos e bilhetes do Tesouro dos EUA até que haja alguma indicação de que os mercados estado-unidenses estabilizaram e serão capazes de aguentar os ferozes ventos adversos do maior crash habitacional da história, um mercado de títulos corporativos congelado, um sistema bancário paralisado, e uma procura do consumidor em declínio constante. Mas os americanos ainda parecem despreocupadamente inconscientes do que tudo isto significa para o futuro do país. Ao invés disso eles saboreiam cada nova bisbilhotice acerca da Bíblia pulsante, a governadora caçadora de ursos do Alasca que quer trazer o país de volta ao far west ao invés de aprender acerca da tempestade de fogo que assola os mercados financeiros.

Quando as compras líquidas estrangeiros de activos financeiros dos EUA começam a arrefecer, o jogo está acabado. O Fed será forçado a elevar taxas de juro para atrair capital estrangeiro, as quais colocarão uma pressão declinante sobre a economia e acelerarão o crash habitacional. A decisão de Paulson de proporcionar capital ilimitado à Fannie e ao Freddie amontoará cada vez mais dívida em cima do dólar gaguejante e dos US Treasuries. É o equivalente a amarrar a moeda verde a uma bigorna e lançá-la borda fora. As tentativas de Paulson de protelar uma crise bancária sistémica assegura que o governo federal passará por uma crise de financiamento sem precedentes em algum momento no futuro próximo. Haverá impostos mais elevados para a espancada classe média e taxas de juros mais altas para os negócios e os consumidores. Isto disparará uma desaceleração económica prolongada e um crescimento mais fraco. O crédito ficará mais restrito, bancos incumprirão, o desemprego aumentará e o PIB murchará. Um loop de retroalimentação negativa desenvolver-se-á a partir do vacilante sistema financeiro para a economia real; um círculo viciosa acabando em despedimentos maciços, enfraquecimento da procura, queda dos preços das acções, e confiança do consumidor em retrocesso. Bem vindo à Sopa da cozinha EUA.

Actualmente, Paulson e o chefe do Fed de Nova York, Timothy Geithner, estão a pressionar as elites banqueiras da Wall Street para se organizarem a fim de pagar dinheiro suficiente para a compra dos activos imobiliários desvalorizados do Lehman. A proposta do Fed é semelhante ao resgate de Greenspan do Long-Term Management LP (LTCM) que enervou os mercados financeiros no fim da década de 1990. Paulson assinalou que NÃO haverá salvamento semelhante ao Bear Stearns quando o Fed comprou US$29 mil milhões em activos relacionados com hipotecas. O Fed está espremido, tendo já comprometido a metade do seu balanço – aproximadamente US$500 mil milhões – em retomadas de posse através dos seus "leilões", os quais recentemente dispararam para as alturas recordes de US$19 mil milhões por semana durante as últimas três semanas. A crise está a aprofundar-se dia a dia. Analogamente, o Tesouro atrelou seu vagão à Fannie e ao Freddie o que expande a Dívida Nacional em mais US$5,2 milhões de milhões (trillion) e solapa gravemente a "plena confiança e o crédito" dos EUA neste processo. Ter em mente que a maior fonte do poder americano é o seu acesso a capital barato através do contribuinte. Paulson agora colocou esta fonte de receita em risco ao nacionalizar a indústria habitacional e sobrecarregar o contribuinte com (potencialmente) astronómicas obrigações futuras, embora ele saiba perfeitamente que o mercado poderia afundar mais 15 ou 20 por cento antes do fim de 2010. A imprudência de Paulson condenou o país a anos de grandes esforços.

Na tarde de domingo, nenhum acordo chegou a ser efectuado para comprar o Lehman Bros. e parecia que o banco estava destinado à bancarrota. A Wall Street preparou-se para o pior. Nouriel Roubini emitiu uma avaliação particularmente implacável no seu post mais recente no blog Global EconoMonitor:

"Agora é claro que estamos outra vez – como estávamos em meados de Março no momento do colapso do Bear Stearns – a uma curtíssima distância de uma corrida generalizada à maior parte do sistema bancário sombra, especialmente os outros grandes correctores independentes (Lehman, Merrill Lynch, Morgan Stanley, Goldman Sachs). Se o Lehman não encontrar um comprador no fim de semana e as outras contrapartes do Lehman retirarem as suas linhas de crédito na segunda-feira, você terá não só um colapso do Lehman como também o princípio de uma corrida aos outros correctores independentes... Esta corrida então conduziria a um colapso sistémico maciço do sistema financeiro. Esta é a razão porque na sexta-feira, e outra vez hoje, o Fed convocou os cabeças de todas as principais firmas da Wall Street (Lehman, Merrill Lynch, Morgan Stanley, Goldman Sachs) a fim de convencê-los a não puxar a tomada do Lehman e manter a exposição ao risco junto a este corrector na agonia".

Os bancos gigantes de investimento estão inescapavelmente armadilhados numa rede de contratos derivativos complexos e não regulados os quais – sob certas condições – poderiam ameaçar todo arranha-céu financeiro em Manhattan.

Uma porção apreciável da dívida do Lehman a longo prazo, de US$128 mil milhões, provavelmente será despejada num "banco mau" o qual ficará com os seus tóxicos activos apoiados por hipotecas e será financiado pelo Tesouro ou os demais bancos da Wall Street. Os bons activos podem então ser separados e vendidos tanto para o Bank of America como para o Barclays, os dois compradores em perspectiva. Desta forma, segundo a Forbes, "o banco mau seria mantido a flutuar enquanto os seus activos podiam ser despachados ao longo de um período de tempo de um modo que não abalasse o sistema financeiro mais do que já está".

Alguma variação da "solução Forbes" provavelmente será executada, mas, sejamos claros, isto realmente não é solução. É apenas um meio de comprar tempo rolando a dívida para esvaziar as feias consequências de contabilizar perdas maciças. Por outras palavras, é mais barato manter capital a queimar para suportar activos moribundos do que assumir a perda e efectuar um esforço genuíno para reestruturar o sistema disfuncional. Eis aqui como Paul Volcker, o antigo chefe do Fed, resumiu isto há duas semanas:

"Este brilhante novo sistema, esta prática nos Estados Unidos, esta prática no Reino Unidos e alhures, arruinou-se. O crescimento da economia nesta década será o mais lento de qualquer década desde a Grande Depressão, exactamente em meio a todas esta inovação financeira. O actual sistema financeiro é disfuncional. Isto é uma forma polida de dizer que ele fracassou".

A titularização fracassou. Os cortes nas taxas dos fundos do Fed fracassaram. Os dispositivos de leilão – TAF, PDCF e TSLF – fracassaram todos. As operações fora do balanço, a inflação de activos encarecendo a dívida, a contabilidade estilo Enron, os SIVs, os CP, MBS, CDOs, também fracassaram. As subprimes, as piggybacks, a opção-ARMs, as Alt-As fracassaram todas. As finanças estruturadas fracassaram. O sistema não funcionou, não pode funcionar. Está construído sobre a suposição equivocada de que o capitalismo pode prosperar sem capital; de que um dólar pode ser infinitamente ampliado por complexos instrumentos de dívida e mega-alavancamentos para gerar riqueza real e manter as rodas das finanças e da indústria a andar. Isto não pode ser feito. O sistema está submerso. O economista e escritor Henry Liu coloca isto assim:

"Mas esta abordagem é preferida por aqueles que têm autoridade, aprisionados na armadilha do auto-engano acerca de o capitalismo com mercado não regulamentado ser ainda fundamentalmente sadio. Eles tentam acalmar os mercados asseverando que a confusão actual é meramente um gargalo menor de liquidez que pode ser manuseado pelo banco central com a libertação de mais liquidez contra o pleno valor facial do colateral com valor em declínio. Não há sinais de qualquer grande estratégia ou plano coerente para salvar o sistema canceroso da auto-destruição estrutural".

Ao invés disso, a pilhagem de um punhado de "inovadores" da Wall Street – bêbados de arrogância e o seu próprio sentido bizarro de direito – empurrou os mercados financeiros para a beira da catástrofe e levou a economia "real" mais vasta rumo a uma penosa retracção. Agora todos pagarão pela cobiça de uns poucos.

Então, o que se segue?

Um artigo no Financial Times fala francamente, mas responsáveis do governo sem dúvida negarão isto até que a eleição presidencial de Novembro esteja ultrapassada.

Do Financial Times:

"O debate sobre se é necessário um veículo estilo RTC (Resolution Trust Corporation) – talvez apenas para circunscrever activos hipotecários em perturbação – também ganhou movimento entre banqueiros centrais no simpósio Jackson Hole patrocinado em Agosto pelo Federal Reserve Bank de Kansas City...

"O problema de que um veículo RTC poderia ajudar a resolver é que há muito poucos compradores para activos hipotecários em perturbação, e poucos investidores agora querem injectar capital fresco nos balanços estilhaçados dos bancos que os possuem. Em resultado disso, bancos tais como o Lehman e o Washington Mutual têm lutado para vender as suas ácidas carteiras de acções, e para arranjar negócios a fim de obter capital fresco. As tomadas da Fannie e do Freddie, as quais virtualmente liquidaram os possuidores de acções preferenciais, também tornaram o acesso dos bancos ao mercado de capital preferencial cada vez mais difícil. Através de uma nova RTC, o governo poderia proporcionar apoio financeiro se necessário em troca de uma participação em lucros potencial quando os activos fossem liquidados".

O que os Feds se recusam a admitir é que já há um plano para tornar o governo um parceiro "accionista" activo de bancos comerciais em vias de fracasso. (Não há maneira de o FDIC poder pagar por todas as perdas projectadas de qualquer forma) Isto dará ao Tesouro dos EUA a autoridade para proporcionar a bancos insolventes bastante capital para saírem dessa trapalhada de alguma forma enquanto os seus activos debilitados são liquidados através do RTC, uma morgue para o agónico lixo apoiado por hipotecas.

Como isto afectará o dólar já anémico é algo que ninguém adivinha. Mas não será bonito.

15/Setembro/2008

O original encontra-se em http://www.counterpunch.org/whitney09152008.html

“You have to understand, most of these people are not ready to be unplugged. And many of them are so inured, so hopelessly dependent on the system, that they will fight to protect it.”

Morpheus

Morpheus

- Brigadeiro

- Sênior

- Mensagens: 2138

- Registrado em: Qua Dez 21, 2005 10:54 am

- Localização: Porto Velho/RO

- Agradeceu: 17 vezes

- Agradeceram: 12 vezes

Re: Crise Econômica Mundial

‘O Brasil está preparado para tempos difíceis’, garante Meirelles

O presidente do Banco Central, Henrique Meirelles, explicou quais os possíveis efeitos da crise na economia brasileira e o que agravou os problemas nos bancos americanos.

A Bolsa de Valores de São Paulo teve a maior queda em sete anos, mas o ministro da Fazenda, Guido Mantega, e o presidente do Banco Central, Henrique Meirelles, defenderam os fundamentos da economia brasileira. Para os dois, o Brasil está mais preparado para enfrentar situações como essa.

Foi um dia de pesadelo na Bolsa brasileira. Pelo que se vê nas Bolsas asiáticas, hoje não será um dia muito melhor. A Bovespa terminou o dia com queda de mais de 7%. Milhões de dólares desapareceram do mercado financeiro. O ministro da Fazenda, Guido Mantega, reconheceu que a crise é muito séria, mas garantiu que a economia brasileira agüenta o tranco.

Um terremoto financeiro – a expressão mais usada pelos economistas nesta segunda-feira (15) resume como os mercados foram sacudidos durante todo o dia. Logo na primeira hora de pregão, a Bolsa de Valores de São Paulo chegou a cair 6,30%. Subiu levemente no início da tarde (6,15%) para despencar novamente às 16h30 (6,98%).

Às 17h fechou com queda de 7,59%, o menor índice desde o reflexo dos atentados de 11 de setembro, há sete anos. Isso acontece porque o medo do risco provoca uma fuga de mercados emergentes, como o Brasil.

“Inaugurou-se um novo tempo no mercado financeiro americano, em que o Fed e o Tesouro nacional americano parecem que não vão mais ajudar em termos financeiros, em termos de recursos, para resgatar os bancos”, avalia o economista Fábio Augusto Susteras.

O ministro da Fazenda, Guido Mantega, veio a São Paulo para falar sobre crescimento, mas a crise se tornou o assunto principal.

“O governo aposta na continuação do ciclo do crescimento, apesar da crise. É uma crise forte, importante, uma das maiores pelas quais passou o mundo capitalista nas ultimas décadas”, afirmou o ministro da Fazenda, Guido Mantega.

Mais tarde, o ministro Guido Mantega disse que o governo está atento à movimentação, mas não vai se precipitar.

“Não sair correndo e não tomar medidas precipitadas, porque o Brasil está sólido. Isto é muito importante. Temos mais de US$ 200 bilhões de reservas, e o Brasil é outro país”, acrescentou o ministro da Fazenda, Guido Mantega.

Não existe crise que dure para sempre – é nessa certeza que se apóia o governo. Mas nesta proporção ela é suficiente, sim, para causar estragos, garantem os economistas. Isso porque a turbulência atingiu também o dólar, que foi a R$ 1,81. As conseqüências podem chegar ao consumidor – nos juros.

“Podemos ver o dólar subindo e o Banco Central continuando a atuar em cima da taxa de juros para controle da inflação”, afirmou o economista Fábio Augusto Susteras.

E também na inflação.

“Isso realmente é ruim, porque a demanda interna é muito grande e pode afetar as importações, encarecendo o produto dentro do Brasil. Então, a inflação é a primeira conseqüência”, alerta o economista Décio Pecequilo.

“O Brasil já estaria de joelhos, já estaria recuando em todos os seus indicadores no passado. Uma das coisas que nós verificamos agora é que o Brasil está muito mais sólido e muito mais robusto, enfrentando uma crise e discutindo se o crescimento vai ser 5% ou 5,5%, se vamos continuar crescendo no ano que vem. Então, aquela correria que havia no passado não há mais”, afirmou o ministro da Fazenda, Guido Mantega.

Num primeiro momento, pode até não parecer, mas a crise financeira americana tem muitos reflexos no Brasil. Quem usou o dinheiro do FGTS, o Fundo de Garantia, para comprar ações da Vale e da Petrobras está vendo o saldo no banco diminuir por causa dessa crise.

Por causa da queda no valor das ações das empresas na Bolsa, o dinheiro que elas terão para investir diminui. Isso pode significar redução da produção e do número de empregos.

Henrique Meirelles admite a gravidade da crise financeira

O presidente do Banco Central, Henrique Meirelles, falou ontem sobre o terremoto nos mercados mundiais no “Jornal da Globo”. Ele explicou quais os possíveis efeitos da crise na economia brasileira e o que agravou os problemas nos bancos americanos.

“Essa é uma crise que vem crescendo há bastante tempo. Já tem um ano que ela se desenvolve e é resultado também de um processo longo, de um certo exagero do mercado de crédito americano, principalmente gerado por uma liquidez muito alta. Em primeiro lugar, se tinha como dado de que os riscos estavam sendo diversificados, os processos de securitização. E depois se verificou que não, que os riscos tinham ficado nos grandes bancos. Portanto, uma conclusão é que os balanços precisam ser mais transparentes e os bancos têm que registrar todo mês”, disse o presidente do Banco Central, Henrique Meirelles.

Economia brasileira: que setores que podem ser atingidos?

“Na medida em que a economia mundial se desacelere as exportações brasileiras podem desacelerar um pouco também, que é o canal tradicional. O canal financeiro é através da diminuição da ajuda de créditos internacionais para empresas brasileiras e para bancos”.

O que se espera diante da crise internacional?

“O importante é que hoje o Brasil está bem preparado. A crise não é boa para ninguém. Como eu mencionei, vai afetar todos os paises. O problema é que o hoje o país tem condições de enfrentar isso com segurança e com serenidade. Vou dar apenas um exemplo: no passado, o Brasil tinha grande parte da sua dívida doméstica pública indexada ao dólar. Tínhamos uma dívida externa também dolarizada evidentemente. No momento em que o dólar subia de valor e o resto se depreciava, nós tínhamos o aumento da dívida pública, o que piorava o problema. Agora o Brasil é um credor líquido. No momento em que o dólar sobe, cai a dívida pública como um exemplo de resistência”.

O que causou a queda da Bovespa?

“Isso acontece muito porque investidores e fundos que têm posições no exterior que estão precisando de caixa nos Estados Unidos e retiram posições de países como o Brasil e outros para fazer caixa”.

O Banco central pode vender dólares?

“Possível é, se o Banco Central julgar que em algum momento que isto possa ser importante para manter os mercados funcionando por algum problema de liquidez especifica. É uma probabilidade”.

Telejornal 'Bom Dia Brasil' - 16/09/2008

O presidente do Banco Central, Henrique Meirelles, explicou quais os possíveis efeitos da crise na economia brasileira e o que agravou os problemas nos bancos americanos.

A Bolsa de Valores de São Paulo teve a maior queda em sete anos, mas o ministro da Fazenda, Guido Mantega, e o presidente do Banco Central, Henrique Meirelles, defenderam os fundamentos da economia brasileira. Para os dois, o Brasil está mais preparado para enfrentar situações como essa.

Foi um dia de pesadelo na Bolsa brasileira. Pelo que se vê nas Bolsas asiáticas, hoje não será um dia muito melhor. A Bovespa terminou o dia com queda de mais de 7%. Milhões de dólares desapareceram do mercado financeiro. O ministro da Fazenda, Guido Mantega, reconheceu que a crise é muito séria, mas garantiu que a economia brasileira agüenta o tranco.

Um terremoto financeiro – a expressão mais usada pelos economistas nesta segunda-feira (15) resume como os mercados foram sacudidos durante todo o dia. Logo na primeira hora de pregão, a Bolsa de Valores de São Paulo chegou a cair 6,30%. Subiu levemente no início da tarde (6,15%) para despencar novamente às 16h30 (6,98%).

Às 17h fechou com queda de 7,59%, o menor índice desde o reflexo dos atentados de 11 de setembro, há sete anos. Isso acontece porque o medo do risco provoca uma fuga de mercados emergentes, como o Brasil.

“Inaugurou-se um novo tempo no mercado financeiro americano, em que o Fed e o Tesouro nacional americano parecem que não vão mais ajudar em termos financeiros, em termos de recursos, para resgatar os bancos”, avalia o economista Fábio Augusto Susteras.

O ministro da Fazenda, Guido Mantega, veio a São Paulo para falar sobre crescimento, mas a crise se tornou o assunto principal.

“O governo aposta na continuação do ciclo do crescimento, apesar da crise. É uma crise forte, importante, uma das maiores pelas quais passou o mundo capitalista nas ultimas décadas”, afirmou o ministro da Fazenda, Guido Mantega.

Mais tarde, o ministro Guido Mantega disse que o governo está atento à movimentação, mas não vai se precipitar.

“Não sair correndo e não tomar medidas precipitadas, porque o Brasil está sólido. Isto é muito importante. Temos mais de US$ 200 bilhões de reservas, e o Brasil é outro país”, acrescentou o ministro da Fazenda, Guido Mantega.

Não existe crise que dure para sempre – é nessa certeza que se apóia o governo. Mas nesta proporção ela é suficiente, sim, para causar estragos, garantem os economistas. Isso porque a turbulência atingiu também o dólar, que foi a R$ 1,81. As conseqüências podem chegar ao consumidor – nos juros.

“Podemos ver o dólar subindo e o Banco Central continuando a atuar em cima da taxa de juros para controle da inflação”, afirmou o economista Fábio Augusto Susteras.

E também na inflação.

“Isso realmente é ruim, porque a demanda interna é muito grande e pode afetar as importações, encarecendo o produto dentro do Brasil. Então, a inflação é a primeira conseqüência”, alerta o economista Décio Pecequilo.

“O Brasil já estaria de joelhos, já estaria recuando em todos os seus indicadores no passado. Uma das coisas que nós verificamos agora é que o Brasil está muito mais sólido e muito mais robusto, enfrentando uma crise e discutindo se o crescimento vai ser 5% ou 5,5%, se vamos continuar crescendo no ano que vem. Então, aquela correria que havia no passado não há mais”, afirmou o ministro da Fazenda, Guido Mantega.

Num primeiro momento, pode até não parecer, mas a crise financeira americana tem muitos reflexos no Brasil. Quem usou o dinheiro do FGTS, o Fundo de Garantia, para comprar ações da Vale e da Petrobras está vendo o saldo no banco diminuir por causa dessa crise.

Por causa da queda no valor das ações das empresas na Bolsa, o dinheiro que elas terão para investir diminui. Isso pode significar redução da produção e do número de empregos.

Henrique Meirelles admite a gravidade da crise financeira

O presidente do Banco Central, Henrique Meirelles, falou ontem sobre o terremoto nos mercados mundiais no “Jornal da Globo”. Ele explicou quais os possíveis efeitos da crise na economia brasileira e o que agravou os problemas nos bancos americanos.

“Essa é uma crise que vem crescendo há bastante tempo. Já tem um ano que ela se desenvolve e é resultado também de um processo longo, de um certo exagero do mercado de crédito americano, principalmente gerado por uma liquidez muito alta. Em primeiro lugar, se tinha como dado de que os riscos estavam sendo diversificados, os processos de securitização. E depois se verificou que não, que os riscos tinham ficado nos grandes bancos. Portanto, uma conclusão é que os balanços precisam ser mais transparentes e os bancos têm que registrar todo mês”, disse o presidente do Banco Central, Henrique Meirelles.

Economia brasileira: que setores que podem ser atingidos?

“Na medida em que a economia mundial se desacelere as exportações brasileiras podem desacelerar um pouco também, que é o canal tradicional. O canal financeiro é através da diminuição da ajuda de créditos internacionais para empresas brasileiras e para bancos”.

O que se espera diante da crise internacional?

“O importante é que hoje o Brasil está bem preparado. A crise não é boa para ninguém. Como eu mencionei, vai afetar todos os paises. O problema é que o hoje o país tem condições de enfrentar isso com segurança e com serenidade. Vou dar apenas um exemplo: no passado, o Brasil tinha grande parte da sua dívida doméstica pública indexada ao dólar. Tínhamos uma dívida externa também dolarizada evidentemente. No momento em que o dólar subia de valor e o resto se depreciava, nós tínhamos o aumento da dívida pública, o que piorava o problema. Agora o Brasil é um credor líquido. No momento em que o dólar sobe, cai a dívida pública como um exemplo de resistência”.

O que causou a queda da Bovespa?

“Isso acontece muito porque investidores e fundos que têm posições no exterior que estão precisando de caixa nos Estados Unidos e retiram posições de países como o Brasil e outros para fazer caixa”.

O Banco central pode vender dólares?

“Possível é, se o Banco Central julgar que em algum momento que isto possa ser importante para manter os mercados funcionando por algum problema de liquidez especifica. É uma probabilidade”.

Telejornal 'Bom Dia Brasil' - 16/09/2008

Thiago

--------------

"O respeito e a educação são garantia de uma boa discussão. Só depende de você!"

--------------

"O respeito e a educação são garantia de uma boa discussão. Só depende de você!"

- P44

- Sênior

- Mensagens: 56173

- Registrado em: Ter Dez 07, 2004 6:34 am

- Localização: O raio que vos parta

- Agradeceu: 3023 vezes

- Agradeceram: 2722 vezes

Re: Crise Econômica Mundial

o Manchester United vai ter arranjar outro patrocinador

http://diariodigital.sapo.pt/dinheiro_d ... ews=104300terça-feira, 16 de Setembro de 2008 | 11:54 Imprimir Enviar por Email

Crise financeira: receios viram-se para AIG

Depois do anúncio de falência da Lehman Brothers, os receios dos investidores em Nova Iorque viraram-se para as dificuldades de liquidez da American International Group (AIG), apenas a maior seguradora do mundo.

Segundo analistas, o estrondo de uma eventual queda da AIG será bastante maior do que o da insolvência da Lehman. Depois de ter perdido mais de 60% em bolsa, na sessão de ontem, a AIG já cumula perdas superiores a 90% no último ano. Este afundamento reflecte rumores sobre um grave problema de liquidez na instituição.

Ora, sabendo-se que a instituição está a tentar financiar-se há já alguns dias (a Reserva Federal terá dirigido um pedido ao Goldman Sachs e ao JP Morgan para arranjarem um empréstimo de 70 mil milhões de dólares para a AIG), as ultimas notícias apontam para uma situação mais delicada.

É que, depois do fecho das bolsas nova-iorquinas, três agências de rating de crédito (S&P, Moody´s e Fitch) emitiram notações pouco abonadoras quanto à confiança na solidez financeira da AIG: todas baixaram as respectivas classificações.

*Turn on the news and eat their lies*

- delmar

- Sênior

- Mensagens: 5326

- Registrado em: Qui Jun 16, 2005 10:24 pm

- Localização: porto alegre

- Agradeceu: 222 vezes

- Agradeceram: 532 vezes

Re: Crise Econômica Mundial

BANCO CENTRAL DO BRASIL

Talvez a inidicação mais criticada de Lula tenha sido a de Meirelles para presidente do Banco Central do Brasil. Ex presidente do Banco de Boston era um "banqueiro capitalista" infiltrado no govêrno. A raposa cuidando do galinheiro, na crítica de muitos membros do PT. Enfrentando muita pressão, mas com o apoio de Lula, manteve sempre uma política monetária ortodoxa e conservadora, demais para muitos críticos.

Agora, quando explode a crise mundial e muitos grandes bancos afundam, o Banco Central Brasileira está bastante seguro, ao menos aparentemente. Com suas posições conservadora e tradicional não entrou em nenhuma aventura pelos chamados derivativos. Ao fim e ao cabo talvez o Meirelles tenha sido a pessoa certa no lugar certo. Vamos ver o final da história.

saudações

Talvez a inidicação mais criticada de Lula tenha sido a de Meirelles para presidente do Banco Central do Brasil. Ex presidente do Banco de Boston era um "banqueiro capitalista" infiltrado no govêrno. A raposa cuidando do galinheiro, na crítica de muitos membros do PT. Enfrentando muita pressão, mas com o apoio de Lula, manteve sempre uma política monetária ortodoxa e conservadora, demais para muitos críticos.

Agora, quando explode a crise mundial e muitos grandes bancos afundam, o Banco Central Brasileira está bastante seguro, ao menos aparentemente. Com suas posições conservadora e tradicional não entrou em nenhuma aventura pelos chamados derivativos. Ao fim e ao cabo talvez o Meirelles tenha sido a pessoa certa no lugar certo. Vamos ver o final da história.

saudações

Todas coisas que nós ouvimos são uma opinião, não um fato. Todas coisas que nós vemos são uma perspectiva, não a verdade. by Marco Aurélio, imperador romano.

Re: Crise Econômica Mundial

Goldman Sachs

Market cap US $ 65.91 billion (2007)

Revenue US $ 87.968 billion (2007)

Operating income US $ 17.604 billion (2007)

Net income US $ 11.599 billion (2007)

Total assets US $ 1.119 trillion (2007)

Total equity US $ 42.800 billi

Morgan Stanley

Revenue US$ 84.12 billion (2007)

Net income US$ 3.209 billion (2007)

Esses dois nem de longe precisam de ajuda, estão melhores que a maioria dos grandes bancos.

Market cap US $ 65.91 billion (2007)

Revenue US $ 87.968 billion (2007)

Operating income US $ 17.604 billion (2007)

Net income US $ 11.599 billion (2007)

Total assets US $ 1.119 trillion (2007)

Total equity US $ 42.800 billi

Morgan Stanley

Revenue US$ 84.12 billion (2007)

Net income US$ 3.209 billion (2007)

Esses dois nem de longe precisam de ajuda, estão melhores que a maioria dos grandes bancos.

- P44

- Sênior

- Mensagens: 56173

- Registrado em: Ter Dez 07, 2004 6:34 am

- Localização: O raio que vos parta

- Agradeceu: 3023 vezes

- Agradeceram: 2722 vezes

Re: Crise Econômica Mundial

SOLSeguradora

Possível falência da AIG terá impacto na economia portuguesa

Depois da Lehman Brothers ter anunciado falência as preocupações centram-se agora na seguradora AIG que registou em Portugal uma queda nos lucros de 42,2% no ano passado

• Prosseguem as negociações para o salvamento da AIG

Segundo alguns especialistas, uma possível falência da American International Group (AIG) terá uma impacto muito maior na economia portuguesa do que a falência da Lehman Brothers, uma vez que a exposição das instituições financeiras à companhia é muito maior.

A maior seguradora do Mundo emprega em Portugal 90 pessoas e tem mais de 40 mil apólices de seguros em vigor.

Os lucros da seguradora em Portugal foram de 3,85 milhões de euros, no ano passado, o que representa uma descida de 42,2% comparando com os 6,68 milhões do ano anterior.

Se a AIG Life não recuperar rapidamente corre o risco de os investidores começarem a solicitar os colaterais associados aos empréstimos efectuados pela companhia.

*Turn on the news and eat their lies*

- Túlio

- Site Admin

- Mensagens: 63137

- Registrado em: Sáb Jul 02, 2005 9:23 pm

- Localização: Tramandaí, RS, Brasil

- Agradeceu: 6904 vezes

- Agradeceram: 7185 vezes

- Contato:

Re: Crise Econômica Mundial

foca escreveu:Goldman Sachs

Market cap US $ 65.91 billion (2007)

Revenue US $ 87.968 billion (2007)

Operating income US $ 17.604 billion (2007)

Net income US $ 11.599 billion (2007)

Total assets US $ 1.119 trillion (2007)

Total equity US $ 42.800 billi

Morgan Stanley

Revenue US$ 84.12 billion (2007)

Net income US$ 3.209 billion (2007)

Esses dois nem de longe precisam de ajuda, estão melhores que a maioria dos grandes bancos.

Resta saber aé que ponto seus ativos estão comprometidos com subprimes. Veja-se esa notícia:

O tombo, no mercado financeiro, sempre começa com um tropeço...Terça, 16 de setembro de 2008, 17h55

Fonte: Reuters News

Mercado Financeiro

Lucro do Morgan Stanley cai 3% no terceiro trimestre

O Morgan Stanley afirmou nesta terça-feira que seu lucro caiu aproximadamente 3% no terceiro trimestre, ficando bem acima das expectativas, mesmo com a crise de crédito, que criou um dos piores ambientes de negócios em décadas.

O segundo maior banco de investimento do Estados Unidos informou que as receitas operacionais recorrentes caíram para US$ 1,43 bilhão, ou US$ 1,32 por ação, no trimestre que acabou em 31 de agosto, frente aos US$ 1,47 bilhão, ou US$ 1,38 por ação, no mesmo período do ano anterior.

A receita líquida subiu 1% para US$ 8 bilhões frente ao último ano. Analistas, em média, esperavam uma receita de US$ 6,3 bilhões segundo a Reuters Estimates.

As ações do Morgan Stanley fecharam em queda de 11% nesta terça-feira. Mas após o anúncio, as ações do banco de investimento subiam 9% nas negociações depois do fechamento.

O Goldman Sachs, um dos rivais do Morgan, registrou uma queda de 70% no seu lucro trimestral.

“You have to understand, most of these people are not ready to be unplugged. And many of them are so inured, so hopelessly dependent on the system, that they will fight to protect it.”

Morpheus

Morpheus

-

AlbertoRJ

- Sênior

- Mensagens: 7163

- Registrado em: Sex Out 07, 2005 8:20 pm

- Localização: Rio de Janeiro - RJ

Re: Crise Econômica Mundial

Pregão é paralisado na Rússia após queda de 17,45% do índice Micex

Por: Equipe InfoMoney

16/09/08 - 12h43

InfoMoney

SÃO PAULO - Autoridades encerraram (antecipadamente) nesta terça-feira (16) as negociações na bolsa de valores da Rússia após uma enxurrada de ofertas de venda levar o principal índice da região a despencar mais de 17%.

Acompanhando a crise financeira em Wall Street, o preço das commodities registrou um recuo expressivo nos últimos dias de negociação. Somente em dois dias, a desvalorização do preço do petróleo, tipo Brent, chegou a mais de 10%, chegando a ser cotado abaixo dos US$ 90 o barril.

Peso do petróleo

Uma vez que as empresas petrolíferas possuem grande peso na bolsa russa, o movimento de queda dos contratos futuros foi determinante para a forte baixa do índice Micex, que chegou a 17,45% antes da paralisação dos negócios. Por sua vez, o indicador Micex 10 chegou a despencar 20,93%.

O sistema adotado é similar ao circuit breaker utilizado pela BM&FBovespa, que interrompe as negociações quando o Ibovespa atinge baixa de 10% em relação ao fechamento anterior.

Por: Equipe InfoMoney

16/09/08 - 12h43

InfoMoney

SÃO PAULO - Autoridades encerraram (antecipadamente) nesta terça-feira (16) as negociações na bolsa de valores da Rússia após uma enxurrada de ofertas de venda levar o principal índice da região a despencar mais de 17%.

Acompanhando a crise financeira em Wall Street, o preço das commodities registrou um recuo expressivo nos últimos dias de negociação. Somente em dois dias, a desvalorização do preço do petróleo, tipo Brent, chegou a mais de 10%, chegando a ser cotado abaixo dos US$ 90 o barril.

Peso do petróleo

Uma vez que as empresas petrolíferas possuem grande peso na bolsa russa, o movimento de queda dos contratos futuros foi determinante para a forte baixa do índice Micex, que chegou a 17,45% antes da paralisação dos negócios. Por sua vez, o indicador Micex 10 chegou a despencar 20,93%.

O sistema adotado é similar ao circuit breaker utilizado pela BM&FBovespa, que interrompe as negociações quando o Ibovespa atinge baixa de 10% em relação ao fechamento anterior.

Alberto -